L’investissement locatif est le secteur de prédilection des sociétés civiles. Lorsqu’on parle d’investissement locatif, on fait référence à une forme juridique de société civile : la Société Civile Immobilière (SCI). La SCI pour investissement locatif est une forme de société civile dont l’objet social est la gestion d’un patrimoine immobilier. Elle convient le mieux au type de société pour ceux qui souhaitent investir dans la location d’immeuble.

Pour un investissement locatif, parmi les avantages représentés par la SCI compte son régime juridique souple et reposant sur bien des points sur la liberté statutaire, ainsi que son cadre plus formel vis-à-vis des locataires. Quelles sont alors les règles qu’il faut savoir concernant la SCI pour l’investissement locatif ? Avant d’aborder ce sujet, voyons d’abord le type de SCI correspond au type d’investissement locatif que vous souhaitez réaliser.

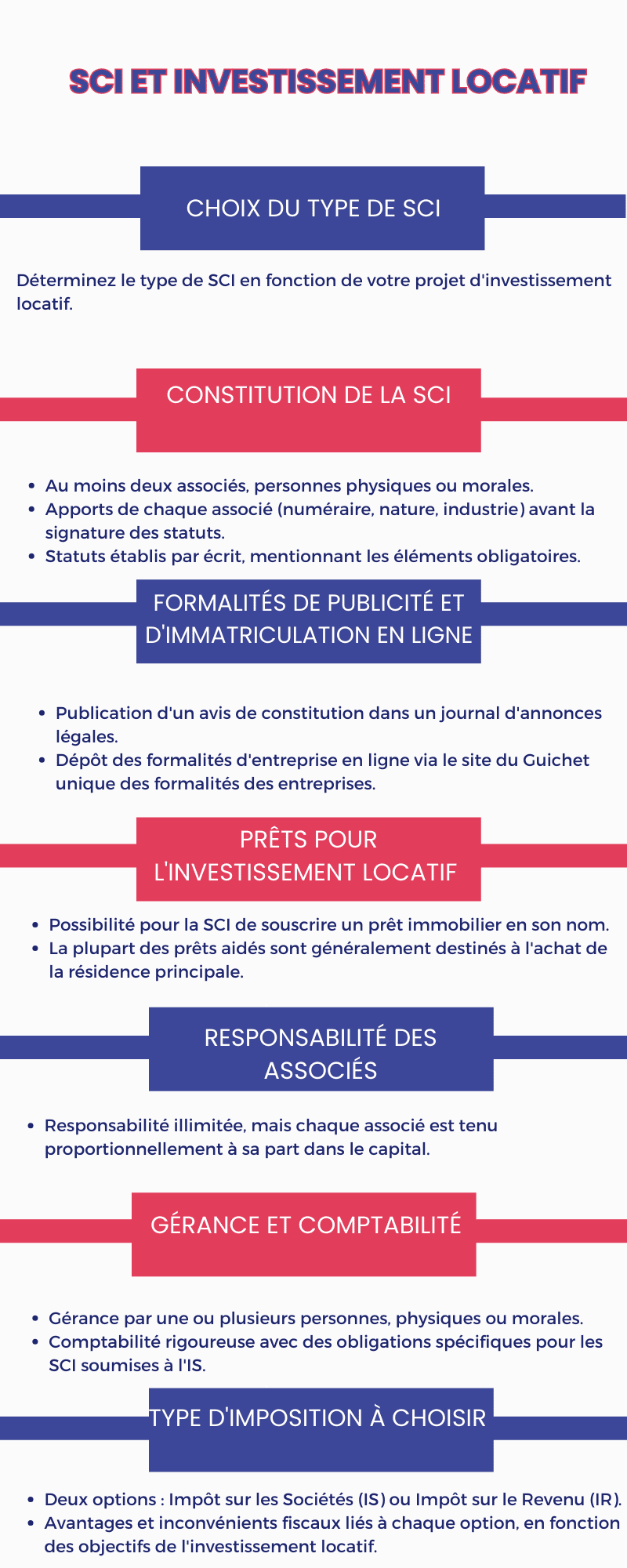

Quel type de Société Civile Immobilière pour votre investissement locatif ?

Le type de Société Civile Immobilière dépend du type d’investissement locatif que vous souhaitez réaliser. Il existe plusieurs formes de Société Civile Immobilière :

- Les sociétés civiles immobilières de location : elles sont créées par les promoteurs lorsqu’ils veulent acquérir, gérer et louer un immeuble ;

- Les sociétés civiles d’attribution : sociétés de copropriété dans lesquelles l’acquisition de droits sociaux donne droit à la jouissance d’un bien immobilier ;

- Les sociétés d’attribution d’immeubles en jouissance à temps partagé : elles confèrent à leurs associés la jouissance d’un lot immobilier donné pendant une période de temps déterminée (multipropriété) ;

- Les sociétés civiles de placement immobilier (SCPI) : sociétés chargées de la gestion de biens immobiliers, dont les revenus sont constitués par des loyers, et qui font appel public à l’épargne.

Voyons maintenant toutes les règles qu’il faut savoir sur la SCI depuis sa constitution jusqu’à sa dissolution.

Les règles relatives à la constitution de la SCI pour investissement locatif

-

Concernant le nombre des associés

Au moins deux associés, personnes physiques ou personnes morales. Aucune condition de capacité particulière n’est exigée ; les associés doivent seulement être capables de s’engager civilement. Créer une SCI pour investissement locatif ayant un seul associé est impossible.

-

Concernant les apports

Chaque associé de la SCI pour investissement locatif doit apporter 1 € symbolique. Le nombre de parts sociales des associés est fixé en fonction de l’apport effectué par chaque associé. L’apport doit être effectif et ne doit pas être frauduleux. Les trois types d’apports sont possibles :

- apport en numéraire : consiste à mettre une somme d’argent à la disposition de la société immobilière,

- apport en nature : apport de biens autre que de l’argent, devant être susceptible d’une évaluation pécuniaire,

- apport en industrie : mise à la disposition de la société du travail, de l’activité, des connaissances ou des relations de l’apporteur.

Les apports doivent être réalisés avant la signature des statuts.

-

Concernant les statuts

Les statuts de la SCI pour investissement locatif doivent être établis par écrit, sous seing privé ou authentique (obligatoire en cas d’apport d’un immeuble). À défaut, la société immobilière ne pourra acquérir la personnalité morale. Ils doivent également contenir certaines mentions obligatoires notamment les apports, la forme sociale, l’objet social, la dénomination, le siège social, la durée, les modalités de fonctionnement. Les statuts doivent être signés et paraphés.

-

Concernant les formalités de publicité et d’immatriculation en ligne

La SCI pour investissement locatif doit publier dans un journal d’annonces légales du département du siège social l’avis de constitution résumant les principales énonciations des statuts. Entre autres, elle est tenue de déposer l’ensemble des formalités d’entreprise, et ce en ligne via le site du Guichet unique des formalités des entreprises : formalites.entreprises.gouv.fr. La création de la SCI pour investissement locatif s’effectuera obligatoirement via ce site.

-

Concernant les prêts

La SCI pour investissement locatif, en tant que personne morale, peut souscrire un prêt immobilier en son nom, et ce pour la mise en place de l’investissement locatif. Aussi, les banques vont prendre en compte des revenus de chaque associé et des bénéfices prévisionnels engendrés par la location des biens acquis. Cependant, la plupart des prêts aidés (prêt à taux zéro, PAS, prêt action logement, etc.) sont destinés à l’achat de la résidence principale. Ainsi, ils ne sont pas compatibles avec une SCI pour investissement locatif.

Les règles concernant l’organisation de la SCI pour investissement locatif

-

Concernant la responsabilité des associés

La SCI pour investissement locatif est une société à responsabilité illimitée : chaque associé est tenu personnellement (sur son patrimoine propre) et indéfiniment (au-delà de son apport) des dettes pesant sur la société. Chaque associé n’est tenu que proportionnellement à sa part dans le capital, et non pour le tout.

-

Concernant la gérance et la comptabilité

La SCI pour investissement locatif peut être gérée par une ou plusieurs personnes, physiques ou morales, associées ou non. Si le gérant est une personne morale, ses dirigeants encourent la même responsabilité civile et pénale que s’ils étaient gérants à titre personnel. Le gérant est nommé soit par les statuts, soit par un acte distinct, soit par une décision prise à la majorité des associés, sauf disposition différente des statuts.

S’agissant de la comptabilité, pour la SCI pour investissement soumise à l’IS, un rapport pour présenter les comptes de ladite société doit être dressé et soumis aux associés. Aussi, une assemblée générale doit être convoquée dans les six mois qui suivent la clôture de l’exercice. Elle doit également déposer directement, ou en ligne, ou par courrier, ses comptes annuels (bilan, compte de résultat, annexe) au greffe du tribunal de Commerce. Pour les SCI à l’IR, les formalités concernant la comptabilité sont moins rigoureuses. En effet, un cahier qui retrace les recettes et les dépenses de la SCI peut suffire.

Les règles concernant le type d’imposition à choisir

Il existe deux types d’imposition pour la SCI pour investissement locatif : l’Impôt sur les Sociétés (IS) ou l’Impôt sur le Revenu (IS).

Si les associés choisissent l’IS, la SCI paie l’IS et les associés s’acquittent ensuite de l’IR sur les dividendes perçus. Les coûts d’acquisition de l’immeuble peuvent être déduits des revenus fonciers déclarés. Toutefois, l’abattement sur la plus-value immobilière est impossible et la SCI ne peut pas bénéficier des avantages fiscaux accordés aux particuliers dans le cadre d’un investissement locatif.

En revanche, s’ils optent pour l’IR, les bénéfices locatifs qu’ils touchent sont soumis à l’IR proportionnellement à la tranche d’imposition de chacun. La SCI peut également bénéficier des avantages fiscaux : déduire de ses revenus fonciers les amortissements pratiqués sur les immeubles loués, bénéficier d’un régime d’amortissement plus favorable dont le taux annuel maximum n’excède pas 6 %. Cependant, dans cette option, la SCI pour investissement locatif ne peut exercer qu’une activité civile telle que la location nue. En effet, la location meublée est considérée comme une activité commerciale. Aussi, les associés ne peuvent également bénéficier des avantages fiscaux de la Location Meublée non professionnelle (LMNP), sauf si l’activité réalisée par la SCI est occasionnelle ou limitée (estimée à moins de 10 % du revenu engendré par la SCI).