Aussi bien les particuliers que les professionnels optent pour la création d’une société civile immobilière (SCI) pour l’acquisition et la gestion de leurs biens immobiliers.

En effet, ce statut offre de nombreux avantages. Parmi eux, la fiscalité de la société civile immobilière figure en première ligne. À l’instar de certaines sociétés commerciales, la SCI a la possibilité de choisir entre l’impôt sur les sociétés et l’impôt sur le revenu.

Dans le présent article, la SCI à l’impôt sur les sociétés sera mise en avant. En effet, comprendre les règles relatives à la SCI à l’impôt sur les sociétés est nécessaire pour le choix d’imposition. Pour ce faire, il est judicieux de présenter les avantages fiscaux d’une société civile immobilière.

Un petit rappel sur les avantages fiscaux d’une SCI

1er avantage : Bénéficier des dispositions de la loi PINEL

La SCI soumise à l’impôt sur les sociétés bénéficie des dispositions de cette législation. Il appert de noter que la loi PINEL s’applique à la SCI dont l’investissement dans le bien mis en location est à 300 000 euros.

Cette loi permet à chaque associé de bénéficier une réduction d’impôt s’évaluant en fonction de la durée de la location. Ainsi :

- Une réduction d’impôt de 12 % pour une durée de location de 6 années consécutives ;

- Une réduction de 18 % pour 9 années consécutives de location ;

- Une réduction de 21 % pour une durée de location de 12 années.

2e avantage : Amortissement fiscal des biens immobiliers

Cet amortissement correspond à la dépréciation du bien immobilier dans le temps. Il permet ainsi de réduire considérablement la base imposable de l’impôt sur les sociétés de la SCI.

3e avantage : Déduction des charges de la SCI

Toutes les charges et dépenses utiles à l’exploitation sont déductibles sur la base de leur montant réel.

Ces charges sont principalement :

- Frais relatifs à l’acquisition d’un bien immobilier, notamment : les droits d’enregistrement et les frais d’honoraires (frais de notaire) ;

- La rémunération du gérant de la SCI ;

- Frais de dossier d’emprunt et frais de garantie ;

- Charges courantes de l’immeuble, les frais relatifs à sa gestion et les primes d’assurance ;

- Travaux de construction et d’agrandissement ;

- Une éventuelle commission pour l’agence immobilière.

Autres avantages de la SCI à IS

- Imposition sur les dividendes distribués uniquement ;

- Taux d’imposition moins élevé.

SCI à l’impôt sur les sociétés : règles relatives à son mode d’imposition

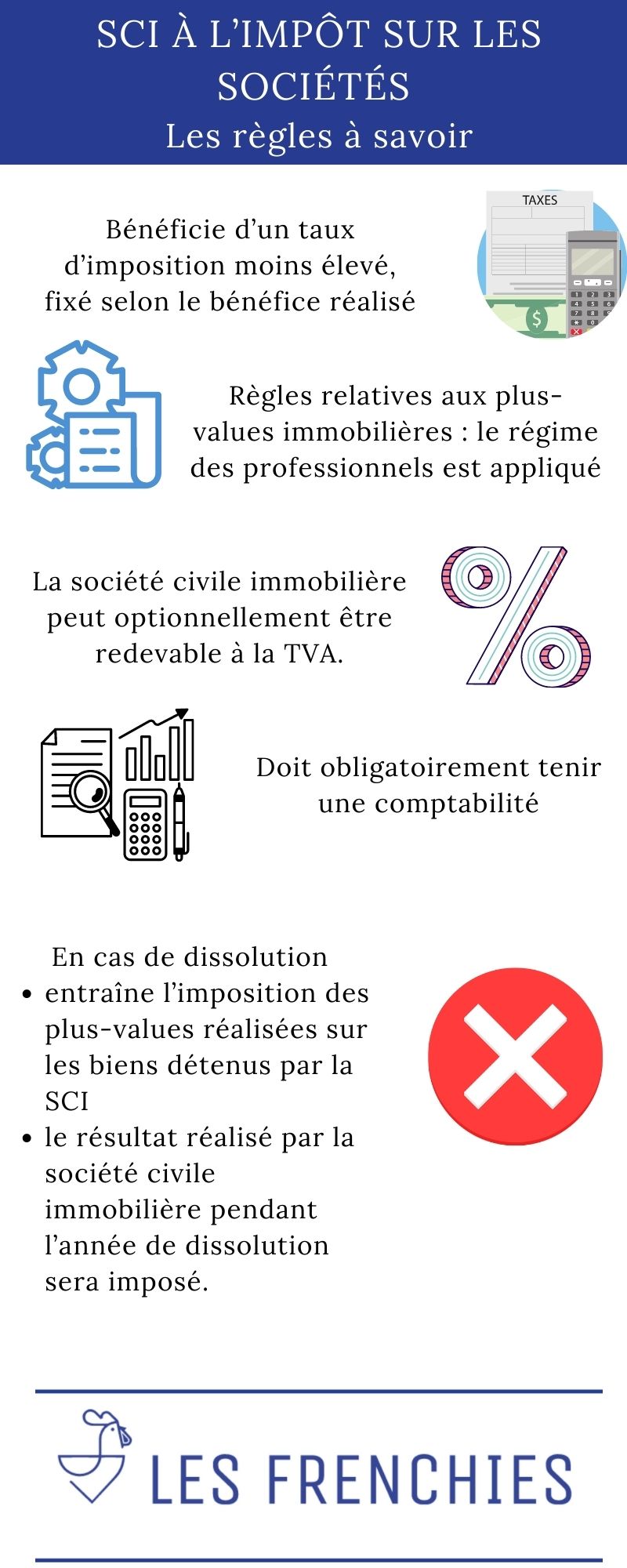

La société civile immobilière soumise à l’impôt sur les sociétés bénéficie d’un taux d’imposition moins élevé, par rapport à l’impôt sur le revenu.

Ce taux est fixé selon le bénéfice réalisé par la société civile immobilière. Ainsi :

- Lorsque le montant du bénéfice est inférieur à 38 120 €, le taux d’imposition applicable est de 15 % ;

- Lorsque le montant du bénéfice est supérieur à 38 120 €, le taux d’imposition applicable est de 25 %.

SCI à l’impôt sur les sociétés : règles relatives aux plus-values immobilières

De prime abord, il convient de soulever deux points. D’une part, la plus-value réalisée par une société sur un immeuble vendu correspond à la différence entre la valeur de l’immeuble lors de la vente (ou le prix d’acquisition ou sa valeur si l’immeuble est un apport à la société). D’autre part, la plus-value est supportée par les associés à concurrence de leurs parts dans la société civile immobilière.

En ce qui concerne le régime de plus-value de la SCI soumise à l’impôt sur les sociétés, le régime des professionnels est appliqué.

Pour ce faire, le calcul se fait sur la base de divers amortissements. En effet, lorsque la détention de l’immeuble est assez longue, il est considéré que le bien immobilier est intégralement amorti. Par conséquent, le prix de vente est égal à 0 et le montant de la plus-value est égal au prix de vente.

NOTE : Le régime de plus-value appliqué à la société civile immobilière soumise à l’impôt sur le revenu est le régime des particuliers. Aucun amortissement n’est pratiqué.

SCI à l’impôt sur les sociétés : règles relatives à la TVA

En principe, la société civile immobilière n’est pas assujettie à la TVA. En revanche, la SCI exerçant une activité de locations meublées est automatiquement assujettie à la TVA.

Par ailleurs, pour les autres activités, la société civile immobilière peut optionnellement être redevable à la TVA.

NOTE : Lorsque le montant des dépenses est significatif, il est opportun d’opter pour l’assujettissement à la TVA.

SCI à l’impôt sur les sociétés : règles aux obligations comptables

À la différence de la SCI soumise à l’impôt sur le revenu, celle soumise à l’impôt sur les sociétés doit obligatoirement tenir une comptabilité. À cette fin, la société civile immobilière doit impérativement tenir à jour les documents comptables suivants :

- Les comptes annuels qui sont à déposer au greffe du tribunal de commerce à la clôture de chaque exercice. Ce document comptable comprend notamment : le bilan, le compte de résultat et l’annexe.

- Le livre-journal, un document relatant chronologiquement l’ensemble des opérations affectant le patrimoine de la société civile immobilière (l’actif et le passif) réalisées en cours de vie sociale.

- Enfin, le grand-livre qui reprend les opérations du livre-journal, mais les présente par compte comptable.

SCI à l’impôt sur les sociétés : règles applicables en cas de dissolution

Quelle que soit la cause de la dissolution de la société civile immobilière, cette opération entraîne des conséquences fiscales. Pour rappel, la dissolution est l’opération qui se soldera à la radiation de la société. Elle peut être consécutive à la volonté des associés, aux clauses des statuts ou à une décision prononcée par les tribunaux.

D’une part, la dissolution de la société civile immobilière entraîne l’imposition des plus-values réalisées sur les biens détenus par la SCI. Cette imposition sera supportée par les associés.

D’autre part, le résultat réalisé par la société civile immobilière pendant l’année de dissolution sera imposé